Strategi menggaet warung kelontong sebagai agen layanan keuangan semakin dilirik, baik korporasi maupun startup. Setelah BRI dan Grab, tahun ini Bukalapak berkolaborasi dengan Bank Mandiri untuk merealisasikan rencana tersebut.

Sebagaimana dikutip Reuters beberapa waktu lalu, Bukalapak dan Mandiri berupaya mendorong segmen micro retailer dengan meningkatkan peran warung melalui agen layanan keuangan tanpa kantor. Keduanya tengah melakukan pengembangan model kerja sama untuk kolaborasi ini.

Dengan memanfaatkannya sebagai agen keuangan, keberadaan warung dapat membantu masyarakat yang tidak memiliki smartphone untuk mengakses layanan keuangan, terutama layanan dasar seperti pembukaan rekening.

Dihubungi DailySocial, Bukalapak tidak merinci bagaimana rencana pengembangan agen layanan keuangan dengan Mandiri selanjutnya. Namun, Director of Payment, Fintech and Virtual Products Bukalapak Victor Lesmana memastikan bahwa kerja sama ini dapat memberdayakan Warung Mitra Bukalapak dan memanfaatkan QRIS (Quick Response Indonesian Standard) untuk transaksi pembayaran.

Pihaknya berharap Warung Mitra Bukalapak dapat menjadi ‘agen perubahan’ untuk membuka jalan menuju inklusivitas keuangan. Hal ini karena warung mendominasi sebanyak 65%-70% transaksi ritel di Indonesia. Artinya, keberadaan warung diharapkan tak hanya mendorong kemakmuran perekonomian, tetapi juga membantu mengurangi ketidaksetaraan ekonomi.

“Kerja sama ini untuk meningkatkan akses terhadap layanan keuangan, terutama yang belum punya akses ke perbankan, yaitu underbanked dan unbanked. Pemanfaatan QRIS menjadikan Mandiri sebagai bank dengan jaringan ATM terbesar di Indonesia,” ungkapnya.

Lebih lanjut, Victor berujar bahwa saat ini Warung Mitra Bukalapak sudah bisa mengakses layanan Kirim Uang. Fitur ini memungkinkan pemilik warung untuk membantu masyarakat mengirim uang.

Adapun, sejak awal 2020, Bukalapak sudah meluncurkan beberapa fitur lainnya untuk Warung Mitra Bukalapak, yaitu Bayar Tempo, top up e- money, dan Jutawan untuk memberikan nilai tambah bagi pendapatan dan kapabilitas. Hingga Juli 2020, terdapat sebesar 5,5 juta Warung Mitra Bukalapak yang tersebar di 189 kota dan kabupaten di seluruh Indonesia.

DailySocial sudah menghubungi pihak Mandiri terkait hal ini, tetapi belum ada respons lebih lanjut.

Akses keuangan terhadap unbanked

Masuknya Bukalapak dan Mandiri, menambah deretan kemitraan dan layanan serupa yang dilakukan Grab dan BRI. Dalam hal ini, BRI melalui BRILink dan Grab Indonesia melalui GrabKios memanfaatkan QRIS untuk sistem pembayaran.

Hingga Juni 2020, terdapat 429 ribu nasabah yang menjadi agen BRILink, 13 ribu di antaranya sudah menggunakan sistem QRIS. Sementara GrabKios yang hadir sejak 2014, telah mengantongi lebih dari 2,8 juta mitra dengan jaringan yang tersebar di 505 kota dan kabupaten di Indonesia.

Ini menandakan bagaimana industri keuangan dan digital melihat warung sebagai touch point yang tepat untuk menjangkau masyarakat unbanked dan underbanked.

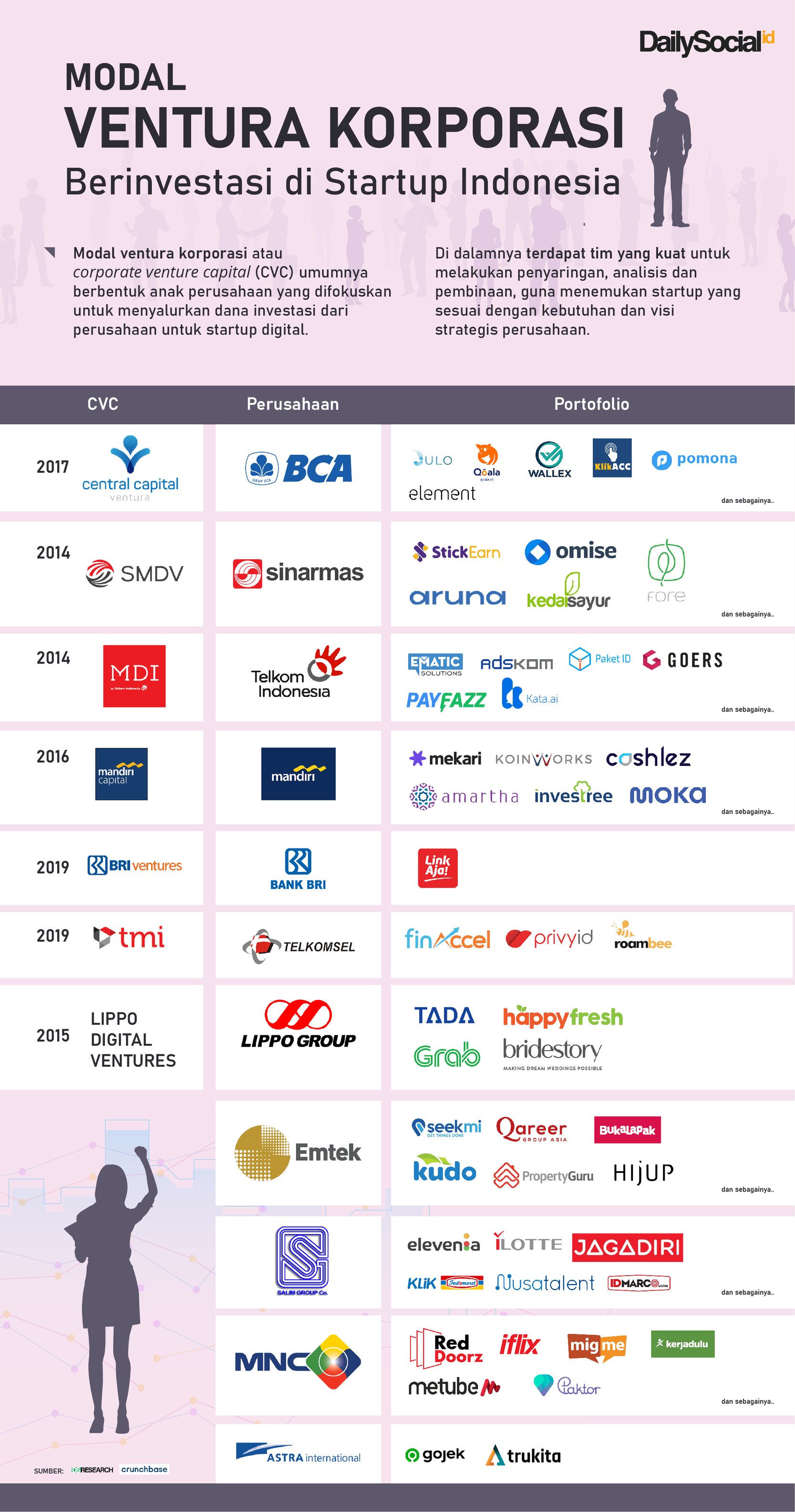

Selain warung, sektor perbankan juga semakin agresif menggandeng startup untuk memperluas akses layanan keuangan dalam beberapa tahun terakhir dengan menjadikannya sebagai front-end platfrom. Vertikal bisnis platform yang dibidik beragam, mulai dari ride hailing, marketplace, hingga P2P lending.

BRI, misalnya, sudah menggandeng Grab, Tokopedia, dan Traveloka untuk membuka akses keuangan, seperti pembukaan rekening dan online lending. Bahkan baru-baru ini, BRI membuka channel khusus untuk pembukaan rekening yang sepenuhnya dilakukan berbasis digital, termasuk proses KYC.

Tak hanya itu, industri keuangan juga sedang mengantisipasi rencana besar sejumlah bank untuk merealisasikan bank digital dengan entitas dan branding baru. Apapun kolaborasi dan produknya, inovasi perbankan dan startup ingin mendukung pemerataan akses keuangan.

Laporan Google, Temasek, Bain & Company pada Oktober 2019 mencatat ada sebanyak 92 juta masyarakat Indonesia masuk ke dalam segmen unbanked (50,83%), diikuti dengan segmen banked sebanyak 42 juta jiwa (23,20%), dan segmen underbanked 47 juta (25,97%)